複数の借入先から借金をして毎月の返済が苦しくなっているという人は多いのではないでしょうか。

毎月の返済額が負担になっている上に、返済日もバラバラでついつい忘れてしまうといったことが起きるとスムーズな返済ができずに悪循環に陥ってしまうかもしれません。

そんな中でおすすめなのが「おまとめローン」です。

おまとめローンでは、複数のカードローン会社から借り入れている借金を1つにまとめることができるため、毎月の返済額を下げることができます。

さらに、金利を下げたり、返済先を1つにまとめられたりといったメリットもあるので、借金の返済にお困りの方はおまとめローンを検討した方がいいでしょう。

しかし、「おまとめローンの審査ってどうなの?」「審査の甘いおまとめローンってある?」など、疑問をお持ちの方も多いはずです。

そこで今回は審査が甘いおまとめローンについて紹介していきます。

審査に通るか自信がない人は今回の記事を参考にしてみてください。

おまとめローンの審査甘いはある?

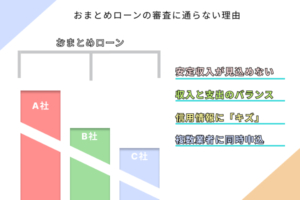

結論から言えば「審査が甘い」おまとめローンはありません。

もちろん審査通過率の比較的高いおまとめローンはありますが、カードローンの審査は厳格に行われるため、審査が甘いといったことはありません。

その上、おまとめローンでは借入残高も大きくなりますし、一度借金の返済に行き詰まっている人が利用することになっているため、通常のカードローンよりも審査は厳しくなると考えられます。

では、おまとめローンの審査基準や審査に通るためのポイントについて以下の項目に分けて詳しくみていきましょう。

【おまとめローンの審査の基準となるポイント】

- 申込者に返済能力があるかどうか

- 勤続年数が短くないかどうか

- 契約者本人以外に返済ができる人がいるかどうか

- 信用情報に傷がついていないかどうか

- 債務整理をした履歴がないかどうか

【抜け道?おまとめローンの審査に通るためのコツ】

- 消費者金融系のおまとめローンに申し込む

- 既存の借金の返済に絶対に遅れない

- 申し込む際に記入する情報で嘘をつかない

- できるだけ借入残高を減らしてから申し込む

まずはおまとめローンの審査について全体像を把握していきます。

おまとめローンの審査の基準となるポイント

おまとめローンの審査の基準となるポイントとしては以下の5つが挙げられます。

- 申込者に返済能力があるかどうか

- 勤続年数が短くないかどうか

- 契約者本人以外に返済ができる人がいるかどうか

- 信用情報に傷がついていないかどうか

- 債務整理をした履歴がないかどうか

では、1つずつ詳しくみていきましょう。

申込者に返済能力があるかどうか

おまとめローンの審査で重要視されるのが申込者の返済能力です。

返済能力とは、借金をきちんと返済することができる経済的な能力を有しているかというのがポイントになっており、例えば以下のような項目がチェックされます。

- 年収

- 勤務会社

- 勤務形態

- 勤続年数

- 借入状況

例えば、年収が高ければ高額な借り入れをしても返済をすることができると判断しやすいでしょう。

勤務会社が大企業であれば安定性が高く、継続的に返済が続けられると判断できますし、パートや派遣社員よりも正社員で働いている方が返済能力が高いと判断されます。

その他にも、借り入れ状況や毎月の返済額と収入のバランスなどからでも、返済能力を判断することができるでしょう。

まとめると「安定かつ継続的に収入を得ているか」「収支のバランスは整っているか」の2点が重要になります。

おまとめローンを申し込む段階で借入額がある程度高額になってしたとしても、毎月の返済額と収入のバランスが取れていれば返済能力的には問題ないでしょう。

カードローンの公式サイトでは、年収や借り入れ状況を入力するだけで融資が可能かどうか判断してくれるツールもあるので、そういったものも活用して自身の返済能力をチェックしてみてください。

勤続年数が短くないかどうか

入社したての方や転職や転勤をして間もない方など、勤続年数が短い方は返済能力が不十分と判断されて審査に落ちてしまう可能性があります。

一般的に「1年以上の勤続」が目安になっており、それよりも短い期間しか働いていない方は「安定した収入を得ている」とは判断できないようです。

カードローン会社側の視点で考えると、勤続年数が短いとすぐに離職をして収入がなくなる可能性があると判断することもできます。

もちろん勤続年数が全てではないので必ず審査に落ちるというわけではないのですが、もし勤続年数が短い状態で審査に落ちた場合には、一定の期間働いてから再度申し込んでみるといいでしょう。

また、勤続年数は同じ会社での継続的な勤続を指すため転職をするとリセットされます。

転職したてでカードローンに申し込むと審査に落ちる可能性があるので注意してください。

契約者本人以外に返済ができる人がいるかどうか

カードローンの申し込みでは保証人や担保の設定が不要なケースがほとんどなのですが、いざというときに返済を代わってくれる人がいるかどうかというのも重要なポイントになります。

例えば、契約者本人の収入が途絶えて返済ができなくなった場合に、その家族などが代わりに返済ができた方がいいですよね。

ただし、おまとめローンの審査や申し込み欄では、保証人や担保を設定する項目がないので、代わりに返済ができる人がいても直接アピールすることができません。

そこで重要になるのが「同居家族の有無」です。

同居している家族がいる場合には、一時的に返済を補える家族がいると判断できるため、審査に有利に働くと考えられます。

借金で行き詰まっておまとめローンを検討している方は、まず最初に周囲に相談をするというのも視野に入れておくといいでしょう。

信用情報に傷がついていないかどうか

借金を滞納した履歴があったり、クレジットカードの支払いを延滞したりなど、信用情報に傷がついている方は、おまとめローンの審査に落ちやすくなってしまいます。

信用情報は「信用情報機関」に保管されており、3〜5年といった期間の履歴が残っているため、軽い気持ちで返済が遅れた場合などでも長期に渡って影響を及ぼします。

【主な信用情報機関】

- 株式会社日本信用情報機構(JICC)

- 株式会社シー・アイ・シー(CIC)

- 全国銀行個人信用情報センター(KSC)

カードローン会社を審査を行う際に、上記の信用情報機関に申込者の履歴を照会するため、過去の信用情報に傷がついていると大きなマイナスになってしまいます。

そのため、カードローンなどの返済やクレジットカードの返済など、支払い期限のあるものについては絶対に延滞しないように注意してください。

また、自分の信用情報は信用情報機関から取り寄せることができるので、自分の履歴に問題がないか調べるのも有効です。

債務整理をした履歴がないかどうか

債務整理というのは法的に借金の問題を解決するための手段を指します。

例えば、任意整理を行う場合、法律事務所に依頼をして債権者(借入先)と交渉を行うことで、借金額を下げたり、金利の負担を下げたりすることができます。

この他にも個人再生や自己破産といった債務整理の方法もあります。

こういった債務整理を行うと、手続きの履歴が信用情報機関に最低5年は記録として残ります。

いわゆる「ブラックリスト入り」とも呼ばれており、記録が残っている間はあらゆる審査に通るのが難しくなってしまうでしょう。

カードローンの審査だけでなくクレジットカードの審査に通るのすら難しくなってしまうので注意が必要です。

直近5~10年間に債務整理を行っている場合は、審査通過の可能性を大きく下げてしまうかもしれません。

債務整理をするときにはその後の影響も踏まえた上で手続きの利用を検討する必要があります。

抜け道?おまとめローンの審査に通るためのコツ

おまとめローンの審査に通るためのコツとしては以下の4つあります。

- 消費者金融系のおまとめローンに申し込む

- 既存の借金の返済に絶対に遅れない

- 申し込む際に記入する情報で嘘をつかない

- できるだけ借入残高を減らしてから申し込む

では、1つずつ詳しくみていきましょう。

消費者金融系のおまとめローンに申し込む

おまとめローンを提供しているカードローン会社を分類すると「銀行系」と「消費者金融系」の2つに分けることができます。

このうち審査の通過率で比較すると、消費者金融系のカードローンの方が比較的審査に通りやすいと言われています。

銀行系のカードローンは金利が低いというメリットがあるものの、その分審査基準を厳しめに設定している傾向にありますし、審査も厳格に行うため申込者の情報に問題があると審査に落ちる可能性が高まってしまいます。

消費者金融系も審査はきちんと行われるのですが、金利が高い分、審査の基準についても比較的低い傾向にありますし、膨大な顧客データをもとに貸付を行なっているため、審査に通りやすいと言われています。

金利の低い銀行系のおまとめローンは確かに魅力的ですが、良い条件で借入ができるというのは、より返済能力の高い人にしかできないので、返済能力や信用情報に自信がない場合には、消費者金融系のおまとめローンを選ぶというのが無難です。

既存の借金の返済に絶対に遅れない

今ある借金の返済に遅れてしまうと信用情報に傷がついて、おまとめローンの審査にも落ちてしまう可能性が高くなってしまいます。

おまとめローンを利用するほどなので、借金の返済に困っているのはわかりますが、だからと言って返済に遅れてしまうと、おまとめローンすら利用できなくなってしまいます。

おまとめローンを提供するサービス側としても、借金の返済に遅れるような人にお金を貸すのはリスクが高いと判断せざるを得ません。

もし既存の借金の返済に遅れそうな場合には、借入先に事前に相談を行なって、利息のみを返すといった対処ができるように交渉をしてください。

カードローン会社も返済に対する相談については柔軟に応じてくれますし、返済の意思が十分にあるのであればさまざまな対処をしてくれます。

一番良くないのはなにも言わないまま返済に遅れてしまうことなので、そういったことにならないように借入先への対応を行なってください。

申し込む際に記入する情報で嘘をつかない

おまとめローンの審査に通りたいと思って、申し込み情報に嘘を記入するのはやめた方がいいでしょう。

例えば、年収を多く見せたり、借り入れ状況を少なく記入したりなど、良いようにアピールすることで審査に通ろうとすることがあるかもしれません。

しかし、こういった嘘はサービス側にはほとんどバレてしまいます。

年収や借り入れ状況などの情報は調べればすぐに判明することなので、嘘をつく意味はあまりないと言えるでしょう。

それ以上に申し込み情報を偽って記入するような人にお金を貸すのはリスクが高いと判断されてしまうため、審査に通る可能性はほとんどないと言えるでしょう。

申し込みの段階で嘘をつくメリットはほぼ0と言えるので、収入などに自信がなかったとしてもきちんと正直な情報を記入するようにしてください。

その他にも、電話番号や住所、勤務先情報など、嘘をつく意図はなくても、誤字などによって虚偽の申請と判断されて審査に通らない可能性があるので注意してください。

もし誤字に気がついた場合には、速やかに問い合わせて申し込み内容の修正を行なってください。

できるだけ借入残高を減らしてから申し込む

おまとめローンに申し込むまでの間にできるだけ借入残高を減らしておくと、審査に通りやすくなる可能性があります。

やはり審査を行うにあたって借入残高が低い方が通りやすいですし、今ある借金に対してきちんと返済する意思を示す形にもなります。

借入先の件数についても多すぎると、お金の管理能力が不十分な人と判断される可能性があるので、完済できるものに関しては優先的に返済していくといいでしょう。

「借入件数三件以内」「借入額=年収の1/3以下」を目安にして、できるだけ近づけるように臨時返済などを利用して借入残高を減らしてください。

審査通過率が高い消費者金融おまとめローン10選

審査通過率の高い消費者金融系のおまとめローンのおすすめは以下の10社です。

- アイフル「おまとめMAX」はクレカのリボ払いもおまとめ対象

- SMBCモビット「おまとめローン」はネット返済やポイント返済にも対応

- プロミス「おまとめローン」は郵送物なしで契約できる

- レイクALSA「アルサdeおまとめ」は最大500万円までのローンをまとめられる

- アコム「借換え専用ローン」は原則在籍確認は行われない

- 中央リテール「おまとめローン」は最短2時間で審査が完了するスピード感が魅力

- ダイレクトワン「お借り換えローン」は最長10年まで返済期間を延ばせる

- いつも「おまとめローン」は返済期間が短く短期集中で完済を目指す

- オリックス・クレジット「VIPフリーローン」は100万円以上のローンを低金利でまとめられる

- 労働金庫「おまとめローン」は低い金利でローンをまとめられる

では、それぞれのサービスの特徴やおすすめポイントを詳しくみていきましょう。

アイフル「おまとめMAX」はクレカのリボ払いもおまとめ対象

| 限度額 | 1万円~800万円 |

|---|---|

| 金利 | 3.0%~17.5%(実質年率) |

| 遅延利率 | 20.0%(実質年率) |

| 申込条件 | 満20歳以上の定期的な収入と返済能力を有する方で当社基準を満たす方 |

| おまとめ対象 | 貸金業者、銀行ローン、クレジットカードのリボなど |

| 返済方式 | 元利定額返済方式 |

| 返済期日 | ー |

| 返済期間・返済回数 | 最長10年(120回) |

| 担保・保証人 | 不要 |

アコムが提供している「おまとめMAX」は、幅広い借り入れを対象に借金をまとめて金利や返済額の負担を軽減することができます。

一般的なおまとめローンだと、おまとめの対象になるのが消費者金融からの借入や銀行からの借入のみとなっており、クレジットカードのキャッシングやリボ払いが対象外になっていることが多いです。

クレジットカードのキャッシングやリボ払いがおまとめの対象外だと、せっかく借り入れをまとめたにもかかわらず、それとは別に返済を続けなければならなくなるので、おまとめローンの効果は半減してしまうでしょう。

アコムのおまとめローンであれば、クレジットカードのリボ払いの残高についても1つにまとめることができるので、毎月の返済をアコム1つにまとめて返済額や金利を下げられるでしょう。

金利を今よりも低くすることで返済期間が長くなっても総支払額はそれほど変わりませんし、月々の返済額も低く抑えることができます。

返済先もアコム1つになるので管理も楽で返済日を忘れるリスクもありません。

申し込みはWEB完結で24時間365日受け付けています。

ローンカードの発行や郵送物の送付もないので、家族にも内緒でローンをまとめることができるなど、プライバシーへの配慮も行き届いています。

SMBCモビット「おまとめローン」はネット返済やポイント返済にも対応

| 限度額 | 500万円 |

|---|---|

| 金利 | 実質年率 : 3.00%~18.00% |

| 遅延利率 | 実質年率 20.00% |

| 申込条件 | 満年齢20才~65才の安定した収入のある方(当社基準を満たす方) アルバイト、パート、自営業の方も利用可能です。 |

| おまとめ対象 | 消費者金融・クレジットカードでのキャッシング(無担保ローン)※銀行のカードローン、クレジットカードのショッピング利用は対象外 |

| 返済方式 | 元利定額返済方式 |

| 返済期日 | 5日、15日、25日、末日のいずれか |

| 返済期間・返済回数 | 最長160回(13年4ヵ月) |

| 担保・保証人 | 不要 |

SMBCモビットが提供しているおまとめローンでは、WEBサイトを通じて返済を行うことができる点やTポイントを使った返済に対応している点などに魅力があります。

借金を1つにまとめることで、毎月の返済額を軽減することができますし、金利も下げられるので計画的に完済を目指すことができます。

返済日が月1回になって、返済先の管理もしやすくなる上に、口座の残高不足や返済日を忘れるといったリスクも防げます。

おまとめローンの対象は消費者金融での借入やクレジットカードでのキャッシングのみが対象です。

銀行のカードローンやクレジットカードのリボ払いは対象外なので注意をしてください。

申し込みはすでにSMBCモビットの会員になっている方が対象になっています。

手続きを電話を通じて行い、審査に通過すると契約ができて借入がスタートします。

正社員だけでなくアルバイトやパート、自営業の方も利用できるので返済能力に自信がない方におすすめです。

プロミス「おまとめローン」は郵送物なしで契約できる

| 限度額 | 300万円 |

|---|---|

| 金利 | 6.3%~17.8%(実質年率) |

| 遅延利率 | 20.0%(実質年率) |

| 申込条件 | 年齢20歳以上、65歳以下のご本人に安定した収入のある方 主婦、学生の方でも、パート、アルバイトによる安定した収入がある場合お申込いただけます。 |

| おまとめ対象 | 消費者金融・クレジットカードなどにおけるお借入(無担保ローン)。

※銀行のカードローン・クレジットカードのショッピングなどを除く |

| 返済方式 | 元利定額返済方式 |

| 返済期日 | 5日・15日・25日・末日のいずれか |

| 返済期間・返済回数 | 最長10年/1回~120回 |

| 担保・保証人 | 不要 |

プロミスが提供しているおまとめローンは、郵送物なしで申し込めるため家族に内緒で利用できるのが魅力となっています。

毎月の返済金額や金利負担を軽減することができるので、毎月の負担を軽くしながら現実的な完済を目指すことができます。

返済日も毎月1回になるので、返済先の管理が楽になって返済を忘れるリスクもなくせるでしょう。

おまとめローンの対象は、消費者金融からの借入やクレジットカードからのキャッシングのみとなっています。

銀行のカードローンやクレジットカードのリボ払いは対象外なので注意してください。

申し込み条件では、正社員だけでなく主婦の方や学生、パート、アルバイトの方でも安定した収入がある場合には申し込みが可能です。

金利が6.3%~17.8%(実質年率)と他の消費者金融と比較して上限金利が年0.2%低いのも特徴です。

申し込みは電話や自動契約機、店頭窓口などから行うことができます。

レイクALSA「アルサdeおまとめ」は最大500万円までのローンをまとめられる

| 限度額 | 1万円~500万円 |

|---|---|

| 金利 | 6.0%~17.5% |

| 遅延利率 | 20.0% |

| 申込条件 | 満20歳~70歳までの安定した収入のある方 |

| おまとめ対象 | 消費者金融、クレジットカードにおけるキャッシングなど |

| 返済方式 | 元利定額返済方式 |

| 返済期日 | ー |

| 返済期間・返済回数 |

最長10年/最大120回 |

| 担保・保証人 | 不要 |

レイクALSAが提供している「アルサdeおまとめ」では、最大500万円までの借り入れを1つにまとめることができます。

毎月の金利を下げながら、毎月の返済額が抑えられるため、返済の負担を軽減しながら計画的に完済を目指すことができます。

返済回数も月1回になって管理が楽になりますし、返済を忘れたり、口座の残高が不足したりといったリスクも軽減できます。

おまとめの対象は、消費者金融からの借入やクレジットカードのキャッシングのみとなっています。

銀行からのカードローンやクレジットカードのリボ払いは対象外なので、利用する際には今自分がまとめたいと思っている借金の種類をチェックしてください。

申し込みは、電話で専用のフリーダイヤルに問い合わせて行います。

審査に通過すると自動契約機を通じて手続きを行なって借入が可能になります。

返済期間は最長10年と長く設定されているので、返済シミュレーションなどを利用しながら、どれぐらいで完済できるのかを把握してみてください。

アコム「借換え専用ローン」は原則在籍確認は行われない

| 限度額 | 1万円~300万円 |

|---|---|

| 金利 | 7.7%~18.0% |

| 遅延利率 | 20.0% |

| 申込条件 | ー |

| おまとめ対象 | 消費者金融からの借入、クレジットカードでのキャッシングに限ります。(銀行のカードローン、クレジットカードのショッピング利用は対象外) |

| 返済方式 | 元利均等返済方式 |

| 返済期日 | ー |

| 返済期間・返済回数 | 最長12年3ヵ月・1~146回 |

| 担保・保証人 | 不要 |

アコムで提供されている「借換え専用ローン」では、原則的に在籍確認が行われないので、職場にバレずに借金を1つにまとめることができます。

毎月の返済金額を抑えながら、金利も下げることができるので、借金が膨らむのを抑えながら現実的な完済を目指すことが可能です。

おまとめの対象となる借入については、消費者金融からの借入とクレジットカードからのキャッシングのみとなっています。

銀行のカードローンやクレジットカードのリボ払いで利用した借入については対象外になっているので、どの借金をまとめるのかを把握した上で申し込んでください。

在籍確認については「原則、実施しない」というスタンスをとっているものの、それでも「本当はするんじゃないの?」と不安になる人もいるはずです。

しかし、アコムでは利用者の同意を得ずに在籍確認を行うことはありません。

利用者に確認を取った上でプライバシーに配慮した形で確認を行うので、職場バレの心配をする必要はないでしょう。

中央リテール「おまとめローン」は最短2時間で審査が完了するスピード感が魅力

| 限度額 | 500 万円 |

|---|---|

| 金利 | 年10.95~13.0 % |

| 遅延利率 | 20.0%(年率) |

| 申込条件 | ー |

| おまとめ対象 | 「貸金業者(みなし貸金業者を含む)」借入債務です。 |

| 返済方式 | 元利均等 |

| 返済期日 | ー |

| 返済期間・返済回数 | 最長 10 年(120回) |

| 担保・保証人 | 不要 |

中央リテールのおまとめローンは、最短2時間で審査が完了するスピード感が魅力となっています。

借金を1つにまとめることによって、毎月の返済額を軽減することができますし、金利も下げることができます。

返済の負担を軽くしながら、返済先も1つで管理が楽になるので、返済先が多くて混乱することも防げるでしょう。

さらに、相談窓口で対応してくれるのは全て国家資格取得者でもあるため、安心して質の高いサービスを受けることができるでしょう。

審査時間はたったの2時間で済みますし、融資までは最短1日と非常にスピーディーな対応が受けられます。

金利については年10.95~13.0 %と一般的な消費者金融よりも低い設定になっているので、利息が膨らむスピードも抑えられるでしょう。

返済期間は最長10年まで設定することができるため、長期的な計画を立てて完済を目指していくといったこともできていいですね。

ダイレクトワン「お借り換えローン」は最長10年まで返済期間を延ばせる

| 限度額 | 1万円~300万円 |

|---|---|

| 金利 | 4.9%~18.0%(実質年率) |

| 遅延利率 | 20.0%(実質年率) |

| 申込条件 | 25歳以上の安定した収入とご返済能力を有する方で、当社基準を満たす方 |

| おまとめ対象 | 銀行等のキャッシング(カードローン)およびクレジットカードのショッピング・リボ等のお借入れ債務など |

| 返済方式 | 元利均等返済方式 |

| 返済期日 | ー |

| 返済期間・返済回数 | 最長10年以内/1回~120回以内 |

| 担保・保証人 | 不要 |

ダイレクトワンが提供しているお借り換えローンでは、返済期間が最長で10年まで延ばすことができるので余裕を持って返済を続けることができます。

おまとめの対象については、消費者金融からのカードローンやクレジットカードのキャッシング、銀行のカードローン、クレジットカードのリボ払いなど幅広く対応してくれます。

さまざまな借り入れを1つにまとめて返済先の管理を楽にしたり、金利を下げて毎月の負担を軽減したりしたい人に非常におすすめです。

申し込み条件は「25歳以上の安定した収入とご返済能力を有する方」となっています。

返済期間については最長10年まで延ばすことができるため、借入金額が多くて毎月の返済額がそこまで高くなくても、無理なく完済を目指すことができるでしょう。

申し込みは電話で行い、審査に通過してから契約手続きを行います。

契約は郵送だけでなく、店頭でも行うことができるので、郵送物が届いて家族にバレるのが嫌だという人は店頭での契約がおすすめです。

いつも「おまとめローン」は返済期間が短く短期集中で完済を目指す

| 限度額 |

|

|---|---|

| 金利 |

|

| 遅延利率 |

|

| 申込条件 |

|

| おまとめ対象 | 貸金業法に基づく 貸金業者(みなし貸金業者を含む)からの借入債務に限られます。(銀行・クレジットカードのショッピング等は対象外) |

| 返済方式 |

|

| 返済期日 | ー |

| 返済期間・返済回数 |

|

| 担保・保証人 |

|

いつものおまとめローンでは、返済期間が短く設定されているため、短期集中で完済を目指したい方におすすめのカードローンとなっています。

返済期間は長い方が余裕があるとおもてしまうかもしれませんが、返済期間が長いとその分利息が膨らんでしまうため、総支払額が多くなってしまうことがあります。

こちらのおまとめローンでは、返済期間が最長5年と他社よりも短く設定されているため、毎月の返済額はある程度多くなりますが、利息が膨らむのを抑えた上で完済を目指すことができます。

もちろん借り入れをまとめることで返済先の管理が非常に楽になりますし、金利も下げられるので返済の負担を軽減する効果は抜群です。

おまとめの対象や消費者金融や銀行からのローンが対象になっています。

ただし、クレジットカードのリボ払いは対象外になっているので注意してください。

申し込みはWEB完結で、ローンカードの発行や郵送物の送付もないので、誰にも知られずに借金をまとめることができます。

オリックス・クレジット「VIPフリーローン」は100万円以上のローンを低金利でまとめられる

| 限度額 |

|

|---|---|

| 金利 |

|

| 遅延利率 |

|

| 申込条件 | 1. 日本国内に居住 2. 年齢満20歳以上64歳まで 3. 毎月定期収入がある方 |

| おまとめ対象 | ・消費者金融からのお借り入れ ・クレジットカードのキャッシングご利用分 |

| 返済方式 |

|

| 返済期日 | ー |

| 返済期間・返済回数 |

|

| 担保・保証人 |

|

オリックス・クレジットが提供しているおまとめローンでは、申し込みから契約までがWEB完結という利便性の高さに加えて、アプリで返済の管理ができるなど、サービスの使いやすさに魅力があります。

申し込み手続きはスマホやパソコンから24時間365日受け付けており、審査結果は最短翌営業日に結果が通知されます。

申込書や必要書類の郵送や店舗での手続きは一切不要なので、仕事で忙しい方でも気軽に利用ができます。

契約後は、公式アプリの「オリックスマネー」を通じて利用残高や次回の返済額について、さっと確認できるようになっています。

返済の計画を立てたり、返済額のチェックをして口座の残高を整えたりといったことも簡単にできます。

おまとめの対象に含まれているのは、消費者金融からの借入に加えて、クレジットカードのキャッシング利用分のみとなっています。

銀行カードローンやクレジットカードのリボ払いは対象外なので注意してください。

労働金庫「おまとめローン」は低い金利でローンをまとめられる

| 限度額 |

|

|---|---|

| 金利 | 年7.70% |

| 遅延利率 | ー |

| 申込条件 | お申込いただける方は、原則、勤続1年以上で最終ご返済時年齢が満76歳未満の勤労者に限ります。 |

| おまとめ対象 | ー |

| 返済方式 | ー |

| 返済期日 | ー |

| 返済期間・返済回数 | 20年以内 |

| 担保・保証人 | 不要 |

労働金庫は地域ごとにそれぞれの店舗が存在しており、地域によってサービスが異なります。

全体的な傾向としては、消費者金融よりも金利が低くなっているので、借金をまとめた際に金利を下げる効果が大きくなる上に、利息が膨らむのも抑えることができます。

さらに、団体会員であるとよりより条件でサービスが利用できたり、会員でないと利用できないサービスもあるので、団体会員の方にとってはおすすめのおまとめローンと言えるでしょう。

総量規制の対象外で年収の1/3以上の借入でも利用できますし、団体会員用の優遇金利も用意されています。

その分、審査は厳しめにせっていされているのですが、それでもさまざまなサービス上のメリットは非常に魅力的です。

消費者金融のように営利性を全面的に押し出すのではなく、あくまで協同組織としての色が強いので、利用者にとって負担の少ないサービスが提供できます。

銀行のおまとめローン10選

銀行系のおまとめローンとしては以下の10社がおすすめです。

- 楽天銀行スーパーローンは楽天会員向けの金利優遇がお得

- auじぶん銀行「借り換えコース」はau会員に金利優遇

- 東京スター銀行「スターワン乗り換えローン」は借り換えに有利な条件

- イオン銀行カードローン「アシストプラン」はWeb完結で来店不要

- ソニー銀行カードローンは上限金利が13.8%と低い

- 住信SBIネット銀行カードローンはSBI証券と一緒に使うと金利優遇

- 横浜銀行カードローンは無理のない返済額でローンをまとめられる

- セブン銀行カードローンはセブンイレブンで利用が可能

- みずほ銀行カードローンは最大800万円まで借りられる

- 三菱UFJ銀行カードローン「バンクイック」は24時間いつでも申し込み可能

おまとめローンとして提供してイッルものもありますし、金利の低いカードローンとして借り入れをまとめるのもおすすめです。

では、それぞれのサービスの特徴やおすすめポイントを詳しくみていきましょう。

楽天銀行スーパーローンは楽天会員向けの金利優遇がお得

| 限度額 | 800万円 |

|---|---|

| 金利 | 1.9%〜14.5%(実質年率) |

| 遅延利率 | 19.9%(実質年率) |

| 申込条件 | 満年齢20歳以上62歳以下の方 日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 楽天カード株式会社またはSMBCファイナンスサービス株式会社の保証を受けることができる方 |

| 資金使途 | 原則自由(事業性資金は除く) |

| 返済方式 | 残高スライドリボルビング返済方式 |

| 返済期日 | 1日、12日、20日、27日のいずれか |

| 返済期間・返済回数 | ー |

| 担保・保証人 | 不要 |

楽天銀行スーパーローンは、おまとめローンではないのですが、銀行カードローンの低い金利で借入が利用できるサービスです。

金利が低く設定されているので、既存の借入分を利用することで借入先を1つにまとめることができる上に、金利が下がるので利息の負担も抑えることができるでしょう。

さらに、楽天会員の方であれば審査優遇が受けられるので、返済能力に自信がない方でも審査に通る可能性があります。

また、キャンペーンを通じて金利が低くなるサービスも用意されているので、通常でも低い金利がさらに低くなってお得です。

返済プランは柔軟に設定することができ、月々2,000円からと毎月の負担も減らしながら、自分のペースで計画的に返済を進めることができます。

利用限度額は最大800万円とゆとりがあるので、借入残高が大きい方にもおすすめのサービスとなっています。

auじぶん銀行「借り換えコース」はau会員に金利優遇

| 限度額 | 800万円 |

|---|---|

| 金利 | 0.98%~12.5%(実質年率) |

| 遅延利率 | 18%(実質年率) |

| 申込条件 | ご契約時の年齢が満20歳以上70歳未満のお客さま 安定継続した収入のあるお客さま(自営、パート、アルバイトを含みます) 保証会社であるアコム(株)の保証を受けられるお客さま |

| 資金使途 | 原則自由(事業性資金は除く) |

| 返済方式 | ー |

| 返済期日 | 希望された毎月指定日 |

| 返済期間・返済回数 | ー |

| 担保・保証人 | 不要 |

auじぶん銀行が提供しているカードローンの「借り換えコース」では、auIDを持っている方に対して金利優遇サービスが用意されているのが魅力です。

申し込みはスマホ完結で来店不要の利便性の高さに加えて、auIDを持っていれば年0.5%の金利優遇が受けられます。

さらに、借り換えでの利用であれば、より低い金利の0.98%~12.5%(実質年率)で借り入れを利用することができます。

返済は月々1,000円からと無理のない返済を続けることができるので、自分のペースで返済を進めながら計画的に完済を目指すことができます。

利用はさまざまな形で行うことができ、借入も返済も提携ATMであれば手数料〇円でお得に利用できます。

ただし、借り換えコースを利用するには、借り換えを希望し、当行所定の審査結果が借入可能上限額(限度額)100万円以上となる必要があります。

また、判定日時点でauじぶん銀行でau ID登録(状況)が有効となっていることが条件なのでよく確認しておきましょう。

東京スター銀行「スターワン乗り換えローン」は借り換えに有利な条件

| 限度額 | 30万円以上1,000万円以下 |

|---|---|

| 金利 | 年率9.8%・12.5%・14.6%(固定金利・保証料込) |

| 遅延利率 | 年率14.6% |

| 申込条件 | お申し込み時、満20歳以上、65歳未満の方

給与所得者の方(正社員・契約社員・派遣社員の方) 年収200万円以上の方 保証会社(株式会社東京スター・ビジネス・ファイナンスまたはアイフル株式会社)の保証が受けられる方 |

| おまとめ対象 | 金融機関(銀行・信用金庫・信用組合・労働金庫・農業協同組合・信販会社・カード会社・消費者金融会社等)のローンに限る |

| 返済方式 | 元利均等月賦返済 |

| 返済期日 | 毎月10日 |

| 返済期間・返済回数 | 10年 |

| 担保・保証人 | 不要 |

東京スター銀行の「スターワン乗り換えローン」では、借り換えを行う上での条件が非常に魅力的なのが特徴です。

金利は借入金額に応じて年率9.8%・12.5%・14.6%の3種類に設定されており、これらは固定金利なので途中で変わることもありません。

申し込みはWEB完結で来店不要での契約ができるので、仕事で忙しい方でも問題なく利用することができるでしょう。

おまとめローンは正社員じゃないと審査に通らないというイメージもありますが、正社員だけでなく契約社員や派遣社員の方でも利用ができます。

借入金額は最大1000万円とゆとりがあるのも特徴で、まとめる借入の金額が大きい人でも対応できるのが魅力です。

ただし、申し込み条件が以下のように設定されているので条件を満たしているかを確認しておきましょう。

- 満20歳以上、65歳未満の方

- 給与所得者の方(正社員・契約社員・派遣社員の方)

- 年収200万円以上の方

特に、年収について具体的な条件が明記されているので、きちんと満たしているかをチェックしてください。

また、給与所得者の方が利用の条件になっているため、自営業者やパートやアルバイトの方は別のサービスを検討する必要があります。

イオン銀行カードローン「アシストプラン」はWeb完結で来店不要

| 限度額 | 10万円以上700万円以内 |

|---|---|

| 金利 | 年3.8%~年13.5% |

| 遅延利率 | 年14.6%(約定返済日の翌日から計算されます。) |

| 申込条件 | 日本国内に居住している方、外国籍の方については永住許可を受けている方

ご契約時の年齢が満20歳以上、満60歳未満の方 当行に普通預金口座をお持ちの方 安定かつ継続した収入の見込める方 保証会社であるオリックス・クレジット(株)の保証を受けられる方 |

| おまとめ対象 | ー |

| 返済方式 | 毎月元利均等返済 |

| 返済期日 | ー |

| 返済期間・返済回数 | 1年以上8年以内(1年単位) |

| 担保・保証人 | 不要 |

イオン銀行カードローンが提供している「アシストプラン」は、おまとめローンではないのですが、金利の低いローンサービスとして、借り入れをまとめるのに向いています。

金利は年3.8%~年13.5%と銀行らしい低い金利が特徴となっており、借り換えることで金利の負担を抑えることができます。

借入残高についても最大700万円とゆとりがあるので、借入残高が大きい方でも対応することができるのが魅力です。

おまとめローンではないので、借入の返済のみに用途が絞られているわけではなく、さまざまな用途で利用できるので、返済以外にさまざまな商品の購入資金や生活費の決済などにも利用ができます。

申し込みはWEB完結で来店不要なので、忙しくて時間のない方でも問題なく利用できるでしょう。

返済期間は最大8年と余裕を持って返済ができるので、毎月の負担も軽減することができます。

ただし、申し込みを行う上で以下のような条件が設定されているので確認しておいてください。

- 日本国内に居住している方、外国籍の方については永住許可を受けている方

- ご契約時の年齢が満20歳以上、満60歳未満の方

- 当行に普通預金口座をお持ちの方

- 安定かつ継続した収入の見込める方

※ 原則、前年度税込年収が200万円以上の方

※ 年金受給者、学生、無職(専業主婦(夫))の方はご利用になれません。

年金受給者、学生、無職(専業主婦(夫))は利用できないので、アルバイトやパートなどでもいいので継続的に収入を得ていることが重要になります。

ソニー銀行カードローンは上限金利が13.8%と低い

| 限度額 | 800万円 |

|---|---|

| 金利 | 変動金利 |

| 遅延利率 | 年2.5%~年13.8%(実質年率) |

| 申込条件 | 当社に円普通預金口座をお持ちのかた(同時申し込み可能) お申し込み時のご年齢が満20歳以上65歳未満のかた 原則、安定した収入があるかた 日本国籍のかた、もしくは、外国籍のかたで永住権をお持ちであるかた 保証会社(アコム株式会社)の保証を受けられるかた |

| 資金使途 | 原則自由(事業性資金は除く) |

| 返済方式 | ー |

| 返済期日 | 2、7、12、17、22、27の6つの日のいずれか |

| 返済期間・返済回数 | ー |

| 担保・保証人 | 不要 |

ソニー銀行カードローンは、おまとめローンではないのですが、金利が低くて使いやすいのが特徴のサービスなので、借入をまとめるのに向いています。

金利は年2.5%~年13.8%(実質年率)となっており、最大800万円まで借りることができるので、借入残高の大きい方でも全部をまとめることができます。

毎月の返済額も低くできますし、金利による利息の負担も抑えられるので、計画的かつ現実的な完済を目指すことができるでしょう。

返済額は月々2000円から始められるので、毎月の返済に困っていた方でも問題を緩和することができるでしょう。

初回の利用であれば申し込みの段階で利用できる振込サービスが使えるので、急いでいる方でも便利に利用できます。

NTTコム オンライン NPS®ベンチマーク調査「銀行部門」3年連続1位(2020年~2022年)など、サービスの評価も高いので非常におすすめです。

住信SBIネット銀行カードローンはSBI証券と一緒に使うと金利優遇

| 限度額 | 700万円 |

|---|---|

| 金利 | 1.59%~14.79%(実質年率) |

| 遅延利率 | ー |

| 申込条件 | 申し込み時の年齢が満20歳以上満60歳以下 安定継続した収入がある 外国籍の場合、永住者であること 保証会社の保証を受けられること 当社の普通預金口座を保有していること |

| 資金使途 | 原則自由(事業性資金は除く) |

| 返済方式 | 残高スライドリボルビング方式 |

| 返済期日 | 毎月5日 |

| 返済期間・返済回数 | ー |

| 担保・保証人 | 不要 |

住信SBIネット銀行カードローンは、おまとめローンではないのですが、低い金利で利用できるカードローンとして借り換えにおすすめとなっています。

金利は1.59%~14.79%(実質年率)と銀行らしい低い金利になっているので、利息が増えるのにお悩みの方にも向いています。

申し込みはスマホで完結するので、ローンカード不要で郵送物も送付されません。

借入や返済はスマホアプリを通じておこなえるなど、利便性の高いサービス設計にも魅力があります。

返済額は月2,000円からと負担も軽くできるので、収支を安定させながら計画的な返済を続けることができるでしょう。

ローンカードや明細が郵送されることもないので、家族などにバレる心配もありません。

カードローンを利用するには以下の条件を満たしている必要があります。

- 申し込み時の年齢が満20歳以上満60歳以下

- 安定継続した収入がある

- 外国籍の場合、永住者であること

- 保証会社の保証を受けられること

- 当社の普通預金口座を保有していること

カードローンに申し込む前に住信SBIネット銀行の口座を開設しておきましょう。

横浜銀行カードローンは無理のない返済額でローンをまとめられる

| 限度額 | 1,000万円 |

|---|---|

| 金利 | 1.5%〜14.6%(実質年率) |

| 遅延利率 | 20%(実質年率) |

| 申込条件 | ご契約時満20歳以上69歳以下の方 安定した収入のある方、およびその配偶者(パート・アルバイトの方も可。学生の方は不可。年収には年金を含みます) 次の地域に居住またはお勤めの方(神奈川県内全地域、東京都内全地域、群馬県内の以下の市、前橋市、高崎市、桐生市) 保証会社(SMBCコンシューマーファイナンス株式会社)の保証が受けられる方 横浜銀行ならびにSMBCコンシューマーファイナンス株式会社の個人情報の取り扱いに同意される方 |

| 資金使途 | 原則自由(事業性資金は除く) |

| 返済方式 | ー |

| 返済期日 | 毎月10日 |

| 返済期間・返済回数 | ー |

| 担保・保証人 | 不要 |

横浜銀行カードローンは、1.5%〜14.6%(実質年率)という低い金利で利用できるカードローンサービスです。

おまとめローンではないのですが、金利が低く設定されているので、借入先を横浜銀行カードローンにまとめることで、利息の負担を減らすことができます。

さらに、月々の返済は2,000円から設定できるため、収支のバランスを考慮しながら無理のない返済計画を立てることもできます。

融資額は最大1000万円と無理なく利用できますし、リボ払いや他社のローンなど内容に関係なく、借入先を1つにまとめられます。

横浜銀行の口座のない方でも申し込みができ、審査結果については最短翌日に通知されます。

ただし、申し込みをするには居住・勤務地域の条件が設定されているので注意してください。

- 次の地域に居住またはお勤めの方(神奈川県内全地域、東京都内全地域、群馬県内の以下の市、前橋市、高崎市、桐生市)

地域に関わりのある方にとっては非常にお得な条件で借入ができるのでおすすめです。

セブン銀行カードローンはセブンイレブンで利用が可能

| 限度額 | 300万円 |

|---|---|

| 金利 | 12.0%〜15.0%(実質年率) |

| 遅延利率 | 不要 |

| 申込条件 | セブン銀行口座をお持ちのお客さま(個人) ご契約時の年齢が満20歳以上満70歳未満のお客さま 一定の審査基準を満たし当社指定の保証会社(アコム株式会社)の保証を受けられるお客さま 外国籍の方は永住者であること |

| 資金使途 | 原則自由(事業性資金は除く) |

| 返済方式 | 元加方式 |

| 返済期日 | 毎月27日 |

| 返済期間・返済回数 | ー |

| 担保・保証人 | 不要 |

セブン銀行カードローンは、セブンイレブンでの借入や返済ができる利便性の高さが特徴のカードローンです。

おまとめローンではないのですが、上限金利が15%と低く設定されているので、借入先をまとめるのに向いています。

申し込みはWEB完結でできますし、最短2日間で借入が始められます。

キャッシュカードが届く前から取引ができるため、急いでいる方にも利用が向いています。

全国のセブンイレブンで原則24時間借入ができるため、急な出費に対しても対応できるのが魅力です。

返済はいつでも好きなタイミングですることができますし、1ヶ月おきの約定返済も利用できます。

金利については利用限度額によって以下のように決まります。

- 10万円・30万円・50万円:年15.000%

- 70万円・100万円:年14.000%

- 150万円・200万円:年13.000%

- 250万円・300万円:年12.000%

利用にはセブン銀行口座が必要なので利用する前に開設しておきましょう。

みずほ銀行カードローンは最大800万円まで借りられる

| 限度額 | 800万円 |

|---|---|

| 金利 | 2.0%〜14.0%(実質年率) |

| 遅延利率 | 19.9%(実質年率) |

| 申込条件 | 満20歳以上満66歳未満の方 安定かつ継続的収入が見込める方 保証会社の保証を受けられる方 |

| 資金使途 | 原則自由(事業性資金は除く) |

| 返済方式 | 残高スライド方式 |

| 返済期日 | 毎月10日 |

| 返済期間・返済回数 | ー |

| 担保・保証人 | 不要 |

みずほ銀行カードローンは、2.0%〜14.0%(実質年率)という低い金利で最大800万円まで借りられる余裕があるのが魅力のサービスです。

おまとめローンではないのですが、金利が低くて利用限度額も大きいので、借入先を1つにまとめるのに向いています。

24時間申し込みを受け付けていますし、来店も不要です。郵送物も送付されないので家族にバレる心配もないでしょう。

返済は月々2,000円から利用できるため、余裕のある返済計画を立てることができるでしょう。

カードローンを利用するには以下の条件を満たしている必要があります。

- 満20歳以上満66歳未満の方

- 安定かつ継続的収入が見込める方

- 保証会社の保証を受けられる方

また、住宅ローンを契約している方は、金利が1.5%~13.5%になる優遇サービスもあるのでおすすめです。

三菱UFJ銀行カードローン「バンクイック」は24時間いつでも申し込み可能

| 限度額 | 500万円 |

|---|---|

| 金利 | 1.8%~14.6%(実質年率) |

| 遅延利率 | ー |

| 申込条件 | 年齢が満20歳以上65歳未満の国内に居住する個人のお客さまで、保証会社(アコム(株))の保証を受けられるお客さま。 原則安定した収入があるお客さま。 |

| 資金使途 | 原則自由(事業性資金は除く) |

| 返済方式 | ー |

| 返済期日 | 希望された毎月指定日 |

| 返済期間・返済回数 | ー |

| 担保・保証人 | 不要 |

三菱UFJ銀行カードローン「バンクイック」は、1.8%~14.6%(実質年率)という非常に低い金利が魅力のサービスです。

おまとめローンではないのですが、金利が非常に低く設定されているため、借入先を1つにまとめることで金利による負担を大幅に軽減できるでしょう。

申し込みはWeb完結で24時間受け付けているので、仕事で忙しい方にもおすすめとなっています。

三菱UFJ銀行の口座がなくても申し込みが可能で、借入もできるので銀行口座が不要という方でも利用できます。

返済額は毎月1000円から設定できるため、収支のバランスを安定させながら計画的な返済が続けられます。

カードローンを利用するには以下の条件を満たしている必要があります。

- 年齢が満20歳以上65歳未満の国内に居住する個人のお客さま

- 保証会社(アコム(株))の保証を受けられるお客さま

- 原則安定した収入があるお客さま

銀行系のカードローンとしては使いやすさが際立っているのが特徴なので、おまとめローンの候補の1つとしておすすめです。

おまとめローンの審査に落ちたときの対処法

おまとめローンの審査に落ちた時の対処法としては主に以下の3点です。

- 6ヶ月以上の間隔を空けてからもう1度申し込む

- 既存の借金の返済を調整する

- 債務整理も視野に入れて相談をする

では、それぞれのポイントを詳しくみていきましょう。

6ヶ月以上の間隔を空けてからもう1度申し込む

おまとめローンの審査に落ちたからといって、期間を空けずに再び申し込むのは逆効果です。

カードローンでは申込者の申し込み履歴も残っているので、短期間に繰り返し申し込みを行なってしまうと「お金に困っている」という印象を与えて審査に落ちてしまう可能性が高くなります。

その上、同じプロフィールで一度審査に落ちているにもかかわらず、再び申し込んでも審査に通ることはほぼないでしょう。

短期間に繰り返し申し込みを行うのはカードローン側に対しても心象が悪いので、最低でも6ヶ月程度の期間を空けてから申し込むようにしてください。

既存の借金の返済を調整する

審査に落ちた理由は明確ではありませんが、主な原因は推測することはできるでしょう。

おまとめローンに申し込む人であれば、既存の借金の借入残高が審査に落ちた原因になっていることがあるので、既存の借金を整理した上でもう一度申し込むといいでしょう。

細かい借入については完済することで借入件数を少なくすることができますし、借入残高が少ない方が審査に通る可能性が高まります。

債務整理も視野に入れて相談をする

おまとめローンの審査に落ちて借金の返済に行き詰まってしまった場合には、債務整理も視野に入れる必要があるでしょう。

任意整理を行うことで金利を下げることができますし、利息の負担を軽減したり、借入残高を減らすこともできます。

現実的に完済を目指すための法的な手続きができますし、場合によっては自己破産によって借金の返済を免除してもらうこともできます。

もちろん債務整理を行うと相応のデメリットが生じるので、よく検討した上で利用する必要があります。

審査の甘いおまとめローンに関するよくある質問

審査の甘いおまとめローンに関するよくある質問をまとめました。

ここまでの内容で気になる部分があった人は参考にしてみてください。

- ブラックOKのおまとめローンはどれですか?

-

基本的にブラックOKのおまとめローンは存在しないと考えた方がいいでしょう。

- 必ず借りれるおまとめローンはありますか?

-

必ず審査に通るとは言えません。審査に通りやすいおまとめローンであればあります。

川岸あゆみ(咲結ライフプランニング株式会社代表取締役)CFPⓇ・1級ファイナンシャルプランニング技能士・宅地建物取引士など国家資格を多数保有。主たる業務は宅地建物取引業で、なかでも市町村と連携し空き家や空き地を減らす取り組みを中心に営業を続けている。FPとして、外部講師・セミナーにも多数出演。企業理念である「ずっとお客様に寄り添うことができる企業に」をモットーに日々、邁進している。

「おまとめローン」は様々なローンを一本化できることが一番のメリットです。ただし、審査が厳しいところも多いことが現実です。まとめることによって、全体としての金利が安くなることで負担軽減になることもあるので、多くのローンをお持ちの方は検討してみてはいかがでしょうか。そもそもの債務が膨らみすぎた場合は、債務を「整理」することも検討しましょう。

斎藤和孝(株式会社ベリーライフコンサルタント代表取締役)CFPⓇ・1級FP技能士を保有。1964年神奈川県生まれ。 早稲田大学卒業後金融機関において、商品ファンドなどの投資商品の開発、販売戦略の作成に従事する。 資産運用のアドバイザーを務める一方で、生命保険のコンサルティング業務に携わる。 2005年CFP®、1級FP技能士取得、株式会社ベリーライフコンサルタント設立し今日に至る。

おまとめローンは借入総額の把握や返済までの道のりが分かりやすくなるメリットがあります。とはいえ金利は決して低くないので計画的に利用しましょう。

| 監修日 | 2023年2月28日 |

|---|---|

| 所属 | 株式会社デザートブルーム 代表取締役社長 |

| 氏名 | 春野高利 |

| 専門 | 保険、社会保障制度、年金、資産形成、ライフプラン |

| URL | https://www.hoken-chie-bukuro.net/ |