q

「おまとめローン」とは、複数の借り入れを1つにまとめて1か所に返済する金融商品のことで、返済額を抑えたり返済先を整理したりすることが可能です。

複数社からの借り入れをそれぞれ返済すると金額が高くなってしまいがちですが、おまとめローンを使えば月々の返済額を調整できますので、その結果として支払い金額が抑えられます。

利息が比較的高額な借り入れ先がある場合には、おまとめローンを利用して1本化することで、支払う利息が減らせる可能性があることも特徴です。

いくつもある借り入れ先に1つずつ返済する場合と比べて、返済手続きの手間が省けることもメリットの1つですね。

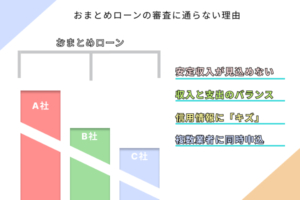

このようにメリットが多いおまとめローンですが、そもそもおまとめローンの審査を通過できず利用できない方も…。

そこで、おまとめローンで300万円を達成するためにはどのような点に注意すればよいか、ポイントを解説していきます。

また、300万円のおまとめローンを利用する際におすすめの金融商品も紹介しますので、参考にしながらおまとめローンで300万円の達成を目指しましょう。

おまとめローンで300万を達成する方法

おまとめローンで達成できない場合には、何らかの理由で「返済できなさそう/返済してくれなさそう」と思われてしまい、審査を落とされている可能性が高いです。

貸したお金が返ってこないことは会社の損害に繋がりますので、お金を返済できなさそうと思われたら、審査で落とされてしまいます…。

逆に言うと、「この人は信頼できる」と思わせることができれば、審査に通りやすくなるのです。

信頼できると思わせておまとめローンで300万の審査を通過するには、以下の条件を満たした状態で申請をすることがポイントになります。

- 過去に延滞・滞納をしていない

- 返済能力に見合ったローン金額か確認する

- 他社借入があるなら借入件数を減らす

- 限度額が300万円を超える金融商品を選ぶ

- 申請は1社のみにしておく

- 申請はすべて本当のことを書く

これらの条件がどうして重要なのか、条件を満たすには何をすればよいかなどを、ここからは解説していきます。

過去に延滞・滞納をしていない

審査で最も重要視される点が、「返済能力があるかどうか」です。

審査の際には「信用情報」という、借入などの契約状況やその金額・件数などの情報、今までの延滞・滞納に関する情報などを調査されます。

信用情報は信用情報機関で保管されており、審査に出した際には信用情報機関に照会を依頼し、信用情報をチェックされるという流れですので、たとえ記載などをしていなくても、あらゆる情報を申請先はチェックすることが可能です。

現時点で借入の延滞をしている場合や、滞納をしたことがあるという場合には、すでに返済ができていないということ。

その状態では、どれだけ「しっかり返済します」と言っても、信頼されないのは当たり前ですよね。

また、金融事故(債務整理・長期延滞・強制解約など)が今までにあった方も、審査で落ちてしまうことが多いです。

金融事故の履歴が残っている場合も、トラブルになったことがあると捉えられますので、どうしても信用が得にくくなってしまいます。

そのため、おまとめローンの審査に通るには、延滞実績をなくしたり直近10年以内に金融事故などがない状態か確認したりしてから、申請するようにしましょう。

返済能力に見合ったローン金額か確認する

基本的には、収入が多い人ほど審査には通りやすくなるものです。

同じ300万円のおまとめローンでも、年収500万円の人と年収1000万円の人では、1000万円の人の方が返済できそうだと思われるもの。

ただし同じ1000万円でも、子どもがいる場合などは支払いに使える金額が限られてしまいますので、返済に充てられる収入がある場合でも通りにくくなってしまう可能性が…。

このような収入の量に加えて、確実に一定量の収入が得られる状態かどうかも、高い確率でチェックされています。

たとえ直近数か月に月収100万円ある人でも、それ以前がずっと30万円程度だったという場合には、確実に十分な収入がありそうとは思いませんよね。

企業で社員として働いている方や公務員の場合には、収入が安定していますので審査に通りやすい傾向があります。

一方で、中小企業の社員や非正規雇用の方、収入がおまとめ後の金額の3分の1を下回る場合などは、申請しても通らない可能性が高いです。

また、転職前後の方や個人事業主なども、収入が不安定になりがちなので、返済能力がある状態であっても審査に通りにくくなってしまいます。

返済能力に見合っていない金額であると感じている場合には、借入金額がある程度減ってから申請するなどの対策を取りましょう。

転職前後であれば安定した収入が得られる状態になるまで時間を空ける、個人事業主であれば1年程度安定した収益があるタイミングで申請するなどの対策をとると効果的です。

他社借入があるなら借入件数を減らす

いくつもの会社・金融機関などからお金を借りている場合には、いくつもの借入を同時に返そうとしている状態ということになります。

その場合には、支払う金額が高いことで途中で苦しくなって返済できなくなってしまい、結果的に延滞・滞納が発生してしまう、ということがよくあるのが現実です。

延滞・滞納の危険がある人は信頼を得にくいので、何か所も同時に返済している方はどうしても審査に通りにくくなってしまいます。

対策として、他社の借入件数をできるだけ最小限に抑えてから、申請をするようにしましょう。

借入をしっかり返済しているという印象にできますので、ある程度返済してから依頼しても印象が悪くなることはほとんどありません。

借入件数の目安としては、他社からの借入が現時点で4件以上ある場合には、かなり多いと考えられています。

そのため、4件以上の他社からの借入がある場合には、3件以内程度まで減らしておきましょう。

クレジットなどを活用して、比較的残っている借入金額が少ないものを支払ったり、ある程度返済が進んで金額が減るまで時間を置いたりすることで、借入件数が減らせますよ。

限度額が300万円を超える金融商品を選ぶ

契約限度額が300万円の金融商品に対して、最大金額にあたる300万円分の申請を提出する場合、ちゃんと返済してもらえなかった際の損害が最大になります。

また、上限いっぱいまで借りようとしているということから、お金に困っているような印象を抱かれやすくなりますので、申請先からの信頼が得にくくなってしまうことも…。

そのため、同じ金額でも限度額いっぱいの金額を借りるというだけでも審査が厳しくなりますので、限度額に注意して選ぶことが重要です。

契約限度額を300万円で設定している金融商品も多くありますが、中には800万円など高額の限度額を設定している金融商品もありますので、借入金額に余裕のある金融商品を選びましょう。

申請は1社のみにしておく

同時に何種類も金融商品の申請をして、すべて審査落ちしてしまうという方もいます。

このような場合、信用情報の中に金融商品の申請落ちがあるという履歴が残ってしまい、信用情報に傷が付いた状態になってしまうのです。

過去に申請落ちしたという履歴が残ると、「この人は〇〇の申請に落ちたということは、何か問題があるのかもしれない」と思われてしまうリスクがあります。

また、「自社の金融商品だけでは足りないほどローンを抱えているのだ」という誤解をされてしまう可能性もあり、何社も申し込むことにメリットはほとんどありません。

そのため、申請をたくさんすれば良いわけではなく、できるだけリスクを減らした1社のみに申請をすることが重要です。

自分の信用情報について知りたいという場合には信用情報機関に依頼することで、金融事故などに関する情報を知ることができます。

このようなシステムを活用して、できるだけ信用情報が良い状態で、1社の金融商品のみに依頼するようにしましょう。

申請はすべて本当のことを書く

収入が少ないなど、載せることで不利になりそうな内容があったとしても、絶対に嘘の情報を書いて申請することはやめましょう。

基本的な情報(年齢、住所、家族構成など)、返済能力(年収、返済中のローンの数など)などは必ず調査される項目です。

その際には、もちろん収入の有無・金額などが知りたいという目的もありますが、それよりも「正しい情報を記載しているかどうか」の方が重要になってきます。

嘘の情報が書かれている人に対して、「この人はちゃんと返してくれる信用がある」とするのは無理がありますね。

そのため、申請をするときには正直に書くことを徹底するようにしましょう。

300万円のおまとめローンができる金融商品

300万円のおまとめローンができる金融商品は、主に以下の5種類があります。

- アイフル おまとめMAX

- レイクALSA レイク de おまとめ

- 中央リテール おまとめローン

- プロミス おまとめローン

- アコム 借り換え専用ローン

それぞれの金融商品の特徴や契約限度額は以下の通りです。

| 金融商品名 | 契約限度額 | 金利(年率) | 主な特徴 |

|---|---|---|---|

| アイフル おまとめMAX | 800万円 | 3.0%~17.5% | 300万のおまとめであれば限度額に余裕がある |

| レイクALSA レイク de おまとめ | 500万円 | 6.0%~17.5% | 借入中の金融への振り込みを手数料無料で代行してくれる |

| 中央リテール おまとめローン | 500万円 | 10.95%~13.0% | 支払い回数・期間を半年刻みで選ぶことができる |

| プロミス おまとめローン | 300万円 | 6.3%~17.8% | 主婦や学生でも収入があれば申請することができる |

| アコム 借り換え専用ローン | 300間年 | 7.7%~18.0% | 最大12年3か月、146回払いまでの分割返済ができる |

ここからは、それぞれの金融商品の特徴や魅力などについて詳しく見ていきましょう。

最大800万円までおまとめできる『アイフル おまとめMAX』

『愛がいちばん。アイフル』というフレーズが有名な「アイフル」は、キャッシングローンなどを中心として様々な金融サービスを提供しています。

中でも複数の借り入れをまとめられる「アイフル おまとめMAX」は、アイフルを現在利用している方、あるいは利用した経験がある方が対象の金融商品です。

満20歳から69歳までが対象で、貸付金額は1万円から最大800万円までと、対象者の幅が広くなっています。

300万円のおまとめローンであれば、上限金額と比べて十分な余裕がありますので、比較的審査を通過しやすいでしょう。

返済期間は最長10年で120回払いまで対応していますので、ゆっくり時間をかけて返済していきいたいという方にもおすすめです。

仮に300万円のおまとめローンを組んだ場合の一例ですが、3年ローンであれば毎月104,000円、5年で毎月72,000円、10年で毎月49,000円が支払金額に。

また、アイフルにはスマホアプリがあり、スマホで利用残高・限度額などの確認ができることも魅力です。

おまとめローンの申し込みや書類提出もアプリでできますので、家族などの周りの人に気付かれたくないという方に良いですね。

アイフルには、アイフルを初めて利用する方専用の「かりかえMAX」というプランもあり、他社借り入れ金の借り換えも実施しています。

返済の選択肢が多いので、どこに申し込めば良いか分からないという方が、初めて選ぶ金融商品としておすすめです。

| 商品名 | アイフル おまとめMAX |

|---|---|

| 金利 | 3.0%~17.5% |

| 契約限度額 | 1万円~800万円 |

| 返済期間 | 最長10年(120回払い) |

| 遅延損害金(年率) | 20.0% |

| 収入証明書の提出(いずれかを提出) | 源泉徴収票、住民税決定通知書、給料明細書、確定申告書、所得証明書 |

手数料なしで利用中の金融を返済してくれる『レイクALSA レイク de おまとめ』

新生フィナンシャル株式会社が運営する「レイクALSA」は、申し込み後最短15秒で審査結果が出るスピード感が売りの企業です。

24時間365日いつでもインターネット上で申し込みができますので、少しでも早く動き始めたいという方に最適ですね。

レイクALSAが提供するおまとめローンは「レイク de おまとめ」という金融商品です。

満20歳~70歳までの安定した収入のある方が対象となり、最大500万円までまとめることができます。

返済期間は3年、5年、7年、10年と4段階用意されていますので、支払える金額に合わせて選ぶことが可能です。

仮に300万円のおまとめローンを組んだ場合には、3年ローンであれば毎月100,000円、5年で毎月66,000円、7年で毎月51,000円、10年で毎月41,000円が支払金額になります。

おまとめローンを開始してからは、借入先に自分名義の振り込みをしてくれるシステムです。

融資を得てから現金を下ろして、自身で振り込むシステムをとっている金融商品が大半ですので、借入後の対応を任せられるのは大きな魅力と言えます。

振込の代行に手数料はかかりませんので、費用面でも心配がいりません。

| 商品名 | レイクALSA アルサ de おまとめ |

|---|---|

| 金利 | 6.0%~17.5%(100万円以上の場合は6.0%~15.0%) |

| 契約限度額 | 1万円~500万円 |

| 返済期間 | 最長10年(120回払い) |

| 遅延損害金(年率) | 20.0% |

| 収入証明書の提出(いずれかを提出) | 源泉徴収票、住民税決定通知書/納税通知書、給料明細書、確定申告書、所得(課税)証明書 |

半年刻みの細かい返済パターンが好評な『中央リテール おまとめローン』

おまとめローンを中心とした金融商品が人気を集めている「中央リテール」は、融資までのスピード感が人気のおまとめローンを提供しています。

融資が始まるまでにかかる時間が最短1日と短いので、手早くおまとめローンを組みたい方におすすめです。

また、支払い日を自分で決められるシステムになっていますので、仕事の給料日などに合わせて支払い日程を決められますよ。

中央リテールの相談窓口担当者は、「賃金業務取扱主任者」という国家資格をもった専門家が担当しています。

そのため、おまとめローンについての知識や自分に合ったプラン選びなど、基本的な内容からしっかり確認してから申し込みたいという方におすすめです。

中央リテールでは公式サイトに「返済シミュレーション」が用意されていて、様々な支払回数・返済額を入力することで、返済金額の目安を算出することができます。

返済回数は3年の36回払いから10年の120回払いまで半年刻みで用意されていますので、じっくり金額や利子などを確かめてから申請すると良いでしょう。

注意点として、中央リテールでおまとめローンを利用する際には、借入を東京都渋谷区にある実店舗でする必要があります。

振り込みによる借り入れ申請には対応していませんので、地域を確認してから依頼するように注意しましょう。

| 商品名 | 中央リテール おまとめローン |

|---|---|

| 金利 | 10.95%~13.0% |

| 契約限度額 | 500万円 |

| 返済期間 | 最長10年(120回払い) |

| 遅延損害金(年率) | 20.0% |

| 収入証明書の提出(いずれかを提出) | 源泉徴収票、確定申告書、所得証明書 |

主婦や学生でも申請可能な『プロミス おまとめローン』

SMBCが運営している「プロミス」は、キャッシングローンなどで豊富なプランがあることが特徴で、「プロミス おまとめローン」が用意されています。

「プロミス おまとめローン」はwebですべて完結しますので、カードや書類が届くことがなく、家族や知人に知られる心配はありません。

他社商品であれば審査に通りにくい主婦や学生でも、20歳以上65歳以下で、パートやアルバイトによる安定した収入があれば申し込むことができます。

他社のおまとめローンで申請落ちしてしまった方で、おまとめローンに再挑戦したいという方が利用するのがおすすめです。

返済期日として5日、15日、25日、末日の4種類から日程を自由に決めることができる制度になっています。

返済はスマホアプリを活用してATMに振り込むシステムですので、カードレスで利用ができますよ。

審査に通過した際には、自動契約機またはお客様サービスプラザ(店頭窓口)で必要書類を発行するか、郵送で必要書類を受け取るかを選ぶシステムになっていますので、自宅に郵送されたくないという方は、自動契約機またはお客様サービスプラザ(店頭窓口)を選ぶことで対策ができますね。

| 商品名 | プロミス おまとめローン |

|---|---|

| 金利 | 6.3%~17.8% |

| 契約限度額 | 300万円 |

| 返済期間 | 最長10年(120回払い) |

| 遅延損害金(年率) | 20.0% |

| 収入証明書の提出(いずれかを提出) | 源泉徴収票、税額通知書、給料明細書及び賞与明細書、確定申告書、所得(課税)証明書 |

返済回数が最大146回まである『アコム 借り換え専用ローン』

『3秒診断』などで有名な「アコム」は、主にカードローンの取り扱いをしている企業です。

アコムに関しては、ほかの4種類と異なって「借り換えローン」をおまとめローンの代用として提案していることが特徴。

「借り換えローン」とは、簡単に言うとカードローンを新たに組んで、借りたお金を使って今借りているお金を返すことです。

おまとめローンは他の借り入れを返すサポートがありますが、借り換えローンはカードローンを組むことで現在の借り入れを返済する方法になっています。

実施していることは大きく変わりませんので、1つの選択肢として取り入れるのもありですね。

ただし、現在の借り入れの返済手続きをするのは自分になりますので注意しましょう。

アコムの借り換えローンは、返済期間が最長12年3か月、計146回払いまでとなっていますので、他商品に比べて長いことが特徴的です。

返済方法についてはインターネットやコンビニATMなどが用意されていますので、仕事で昼間に時間が確保しにくい方でも利用しやすいというメリットもあります。

自動で返済ができる口座引き落としも利用できますので、返済の時間が手間に感じるという方におすすめです。

| 商品名 | アコム 借り換え専用ローン |

|---|---|

| 金利 | 7.7%~18.0% |

| 契約限度額 | 300万円 |

| 返済期間 | 最長12年3か月(146回払い) |

| 遅延損害金(年率) | 20.0% |

| 収入証明書の提出(いずれかを提出) | 源泉徴収票、税額通知書、給料明細書及び賞与明細書、確定申告書、所得(課税)証明書 |

おまとめローン300万円に関するよくある質問

おまとめローンで300万円成功を目指している方が疑問に思いがちな、よくある質問を紹介します。

- 絶対に通るおまとめローンはありますか?

-

絶対に通るおまとめローンはありません。

どの金融商品でも審査があり、審査に通過できる状態でなければいくつ申請しても通りません。審査には、返済能力や金融に関する信頼があり、返済してくれそうな人は通りやすい傾向があります。一方で、金融事故や延滞などがある場合など、返済してくれなさそうだと思われるような状態では通りません。

そのため、必ず通るおまとめローンは無く、審査に通過してはじめて利用できるということを意識しておきましょう。

- おまとめローンどこにも通らない時の対処法は?

-

何度も申請を繰り返していると、審査に出している履歴が信用情報機関に残ってしまいます。何度も申請していることでお金に困っていると思われることがありますので、おまとめローンで審査が通らなかった時には、何か所も申し込むのではなく、まずは時間を空けるようにしましょう。

申請が通らない場合には、金融の信用がないことや返済できる確証がないことが理由である場合が多いです。そのため、延滞・滞納があれば改善する、収入が安定している状態を継続する、借入件数・金額を減らすなど、おまとめローンが通りやすくなるように、金融機関からの信用を得られるような対策を実施していきましょう。

それでも通らないという場合には、フリーローンなどの別の金融商品を検討することも、対策の1つです。